对90后员工的激励策略分析--以汽车服务企业例外文翻译资料

2022-11-08 20:44:07

英语原文共 18 页,剩余内容已隐藏,支付完成后下载完整资料

110新型汽车租赁:事实, 数据,前景以及注意事项

一览

1、新型汽车租赁的历史

2、汽车租赁在恢复新车销售后的巨大经济衰退中的作用

3、租赁的起源和发展趋势

4、二手车价格的影响

介绍

几十年来,汽车租赁为汽车购买提供了很有吸引力的选择,租户每月在一定的期限内支付租金以获得汽车的使用权。因为在多数情况下,租赁费用低于贷款费用,所以消费者或承租人是受益方,这是由于租赁金额主要是根据制造商建议的零售价格(MSRP)和预测的剩余价值间的差价所确定的。出租人通过在初始租赁期内获得资产带来的收益,在道路使用的过程中通过退回和销售车辆的方式以实现额外收入。

但是尽管有好处,租赁业务在美国也曾有过动荡的历史。经过多年作为买断交易行业的替代品,新车租赁在20世纪90年代中期快速增长,当时汽车制造商和贷款机构加速其零售交付业务并推动收入增长。 最终,剩余价值膨胀和二手车价格下滑的部分原因是出租车数量的激增,导致制造商、专属金融公司和银行等机构都面临巨大的损失,在随后几年,租赁业务急剧下滑。

快进十多年,租赁行业再次起飞。 电力公司估计,2014年租赁的新车总数达到近350万台,租赁量今年将再次达到新高。

为了更好地了解当前租赁环境与过去相比,本报告提供了新车租赁的历史回顾,对当前租赁趋势的考察,和对租赁量上升会如何影响未来二手车价格的评估。

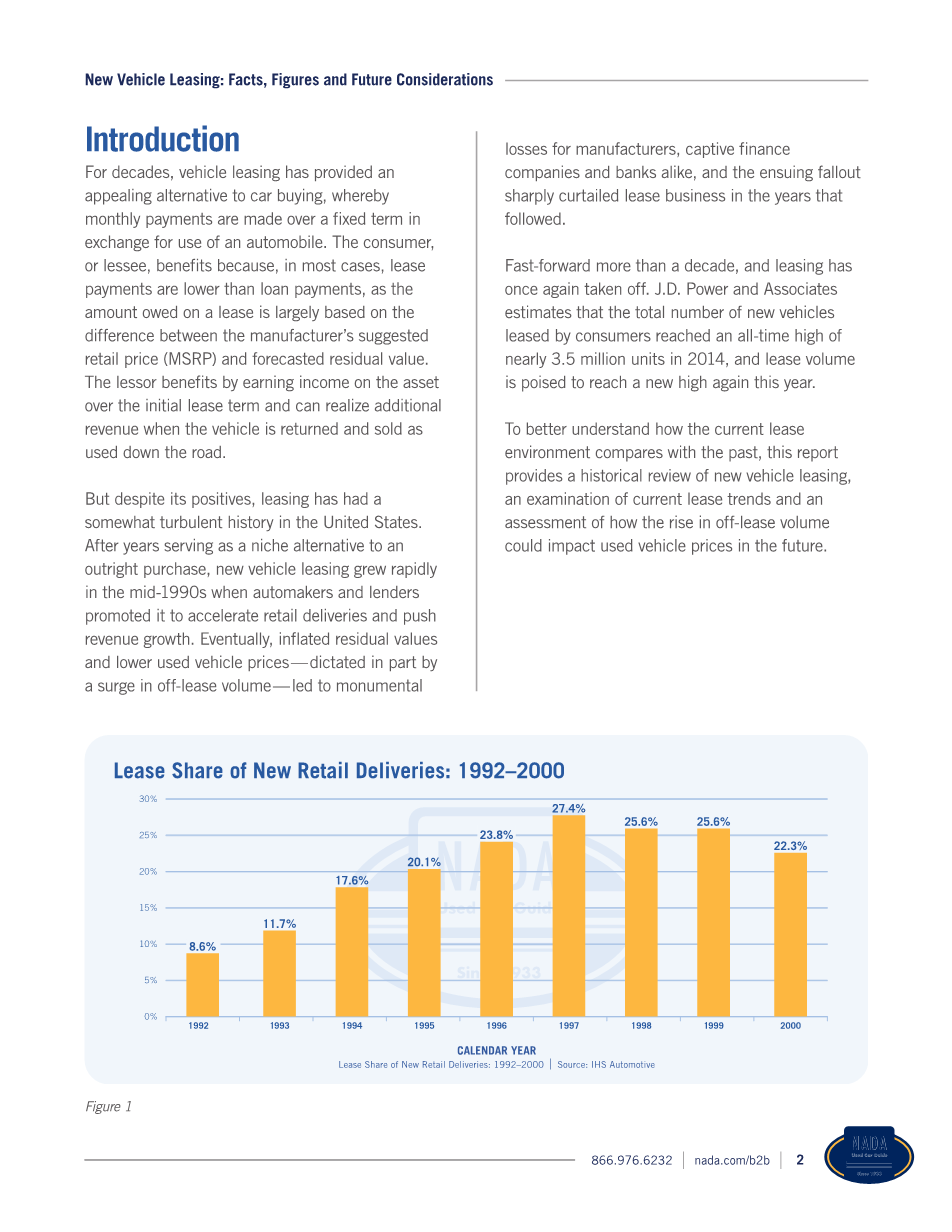

租赁新零售交付份额:1992-2000

公历年

租赁新零售交付份额:1992-2000 | 来源:IHS Automotive(图1)

租赁的历史回顾

从历史上看,租赁在奢侈品行业中最为集中,特别是直到20世纪90年代初,租赁被集中用于非高级车型。但行业整体渗透率在整个九十年代均有所上升,原因是新增零售业务的租赁份额增长了三倍以上,从1992年的8.6%平均增长到1997年的27%以上(图1)这一时期起租租赁量上升超过67%,从1994年的196万增加到1997年的329万。

即使相对便宜的小型和中型客车在这段时间内也出现租赁增长,但最显着的转变发生在运动公共事业,较小程度上,大皮卡,随着更大、更多用途型号的普及而增加。在1992年,上述6个部分合并的租赁渗透率仅为7.1%,小于行业那年平均水平的8.6%。然而,5年后,他们的集体渗透率攀升至28%,达到了整体行业的 27.4%。

为了利用消费者实用性汽车和皮卡的需求,汽车制造商和金融公司越来越转向租赁,作为降低这些相对昂贵的车辆每月所需付款的手段。结果,在1997年约有40%的新实用性汽车和20%的大型皮卡租赁(图2)。

租赁新零售交付份额:1994 vs.1997

租赁新零售交付份额:1994年vs. 1997年| 来源:IHS Automotive(图2)

在1994年和1997年之间,新的零售交付量提高了1.4%。然而,这是由于零售购买量下降了11%,因此成租量增加了58%(图3)。

在此期间,汽车制造商和金融公司开始消除剩余价值为消费者提供更低的月支付。逻辑是将营销费用纳入租赁车辆的销售价格并通过金融和保险产品,零件,配件,服务等方式赚取利润。为了保持竞争力,银行人为地回收了残余物,而不是遵循指南发布的价值观。

整个行业缺乏远见,对于24个月租赁的吸引力大大增加风险,但直到大量的离岸租赁车辆在20世纪90年代末打入二手市场。金融公司开始感到通过调整剩余价值造成的痛苦。

随着新车辆激励措施的快速增长,二手车供应的涌入带动了二手车价格的大幅下滑。更糟糕的是,由于消费者越来越不愿意以超过市场价值的方式购买其租赁汽车,所以在1998年至1999年期间,租赁车祸增加。2000年至2003年二手车价格跌幅平均每年下跌3.4%。至本年底,价格比1999年下跌约13%(图4,第5页)。

随着价值保持率远低于汽车新增设定的剩余价值,银行和专属金融公司遗弃了基于预测残值的价值大大低于预期二手车。 总之,CNW营销研究部估计,2000年贷款总额达110亿美元,2001年再增加130亿美元。

新车零售交付:1992-2000

公历年

新车零售交付:1992-2000 | 来源:IHS Automotive(图3)

NADA二手车指南二手车价格指数

车辆可达8岁(1995 = 100)。

公历年

NADA二手车指南二手车价格指数| 资料来源:NADA二手车指南(图4)

虽然汽车制造商能够帮助吸收一些专属金融公司的打击,但银行没有这样的保护。 到21世纪初,如First Union和Wachovia等众多银行已经全部退出租赁游戏,或严重限制了租赁数量。尽管GMAC和Ford Credit等主要业务部门能够与各自公司内部的其他部门分担风险,但损失非常大,开始更多地侧重于出售汽车而不是租赁汽车。

到2003年,租赁渗透率已下降到新零售交付量的15%。租赁在21世纪头十年中期有所回升,到2007年新零售交付量达到近20%,但它需要15年以上才能达到20世纪90年代后期的高点。

租赁业务复苏

租赁在过去几年飙升,主要原因是二手车价格和留存价值的大幅上涨,降低了贷款人的风险以及每月支付消费者的款项。

二手车的供应大幅减少——由于需求增长加上新销售下滑而导致的二手车价格在2007年到2014年上涨了18%以上,使得价格达到了最高水平。

保留值在此期间也有明显改善。 2007年,3年制单位的平均保留价值约为装备新车价格的45%。 2014年,3年保留率达54.4%,比前7年增长9个百分点。(图5)。

3年旧车剩余价值

平均换算值除以MSRP(通常配备)

公历年

3年旧车剩余价值| 资料来源:NADA二手车指南。(图5)

假设,两个时期之间发生的保留价值的改变将会减少三年租赁25,000美元车辆所需支付的原则数额,为2,376美元,减少18%。

租赁在新零售交付方式中的所占份额

根据J.D.鲍维先生(纽约鲍维信息公司)的数据分析显示,在经济衰退结束后,租赁业务迅速恢复了失地,从2009年的13.5%提高到2010年平均为19.1%平均水平仅超过20%,租赁 2011年至2012年的渗透率相对较高,2013年跃升超过3个百分点至所有零售交货的24%。 2014年租赁业务渗透率上升至25.7%,今年迄今已攀升近2个百分点至27.8%,按1997年以来的历史最高纪录高达27.4%(图6,第7页)。

从数量来看,J.D. Power估计,2010年新的零售租赁数量达到175万台;到2014年,零售租赁已经上升到348万,比4年前提高了一倍,轻松超过1999年以前的近330万的高点。今年9月份的零售租赁量为295万台,比去年首9个月上涨近13%。除第四季度的活动出现意外的回撤外,今年起,零售租赁总数应再次创下纪录。

也许除了对零售总额增长的贡献,没有统计数据能更好地囊括租赁对新车市场复苏的重要性。据估计,从2013年到2014年,新车零售交货量增长了约714,000台,而租赁量也增长了超过396,000台。这意味着租赁业务在此期间的净销售额增长了55%。租赁在今年新增零售额增长中所占的比例更大,而去年9月租赁的另外335,000个单位则占零售总额的44万个单位的76%。

租赁在新零售交付中的份额

(图6)

9月租赁的335,000套单元零售总额44万台的76%交货(表1)

新车零售销售年度变化

公历年 零售总增长 租赁总增长 租赁占总零售增长的份额

表1

租赁市场类型,划分和品牌

在过去三年,非保费和溢价租赁所上涨金额相似。两者的平均租赁份额组比,2012年增加7个百分点至2015年各季度平均为24%和52%。但租赁增长在每一个类似组,非溢价部分假设a占总租赁总量的较大份额。非保费细分占所有租赁的76%始于Q3,从75%上升相反,溢价部分失去了一个点,从去年的25%下降到24%(图7,第8页)。

(图7)

非高级租赁主要是中型汽车租赁方式,其中近三分之一的零售交付已经通过租赁。从25%到28%紧凑型车、紧凑型SUV、中型SUV和小SUV租赁渗透率略低一点;然而,该集团的增长超过了中型汽车。例如,28%的紧凑型SUV租赁中标,从2012年上调10%(第8页,第9页)。至于保费板块,超过60%的小、紧凑和中型优质汽车零售交付是9月份租赁的结果,而近50%的小型SUV租赁(图9,第9页)。从量的角度来看,非保费的75%零售租赁来自紧凑型SUV、中型汽车、紧凑型车和中型SUV段通过Q3。高端租赁量占主导地位由紧凑型高级车部门35%的股份,比下一个高出14个百分点最近的段:中型溢价SUV。就品牌而言,同时租赁几乎每个铭牌的穿透率都达到了自2012年以来,增长更加明显非高级品牌。租赁份额为9在20个非溢价铭牌中增长从2012年到2015年10个百分点或更多CYTD,而12个高级铭牌中的4个增长类似金额的租赁渗透率。渗透剩余品牌的增长,主流或否则,增长少于10分期。值得注意的是,只有6非溢价铭牌上面有一个租赁渗透率2012年为20%;今年,16个品牌 - 或80%保持这种区别。

(图8)

(图9)

租赁定价

与租赁的数量类似,这些年来,租赁价格也在增长。不包括现金回扣,消费者租用车辆平均支付了34,316美元,比2012年增长4%(或接近$ 1,500)全年平均为32,843美元(图10).3何时我们看到价格的增长已经不存在紧凑型车,和很多更重要的是大型皮卡和SUV(图11,第11页)。虽然租赁价格上涨,他们没有成长与目前的购买价格一样多比2012年高8%(从30,402美元到$ 32,849 CYTD)。总体而言,新租赁价格高于购买价格的简单事实,豪华模型构成了所有租赁的四分之一和更少8%至9%的零售采购。但是,通过对齐租赁和购买相同型号(例如,2015年吉普大切诺基),我们看到租赁价格倾向比购买价格稍低(fgure12,第11页)。当以这种方式测量时,对近240辆大量租赁车辆的评论2015年模型年显示租赁价格低于购买价65%的时间,与平均折扣为474美元。租赁的好处之一,而不是采购是较低的每月付款。 CYTD,月租付款平均比购买少77美元付款。而一些所占份额最大的租赁方式,每月付款的差异超过100美元。

租赁对二手市场的影响

新车租赁将大幅增加,因此将对二手车供应和二手车辆价格有重大影响。反之,程度使用价格和保留价值变化会在决定新的租赁活动中发挥推动作用。与2014年相比,J.D.Power估计租赁到期日将增长4%,今年或几乎95,000单位 - 到230万。但是2015年的租约估计与2016年的时间,时间到期日预计将增加近80万(增长33%)。预订租赁量2017年增长285,000台,增至3.4台百万(图16,第14页)。给定的数量新租赁起始于今年,总租约数量将在2018年再次大幅上升。镜像新租赁趋势,租赁量将最大的非豪华小型车,中型

汽车,紧凑型SUV和中型SUV细分市场(图17,第15页)。在生长条件,估计会有116%

更紧凑的SUV租赁到期日打市场在2017年比今年。中型SUV紧凑的出租用品计划增长57%和44%,中型车供应减少23%。非高级车辆的数量打入市场预计将增长58%以上在这期间,而溢价量应上升至少16%。

(图14)

(图15)

(图16)

二手车供应的扩大池,由租赁增长带头,且将逐步随着时间的推移压缩二手车价格。供应对二手价格的影响最大的汽车是紧凑型车,紧凑型实用程序和中型实用程序非奢华和豪华。公用事业和卡车价格会从供应的低点缓冲一下天然气价格和更强的消费需求汽车细分市场将没有这样的缓冲区。应该使用的车辆价格下降平均在未来三年,每年2.5%一个保守的估计给出了预期的上升供应价格将在2018年结束,比2015年下降7.3%水平。 在这个假设下,价格将在是自2010年以来的最低点。

总 结

可以说,在如今租赁这种方式更加合适。对于喜欢较短所有权周期的消费者来说,租赁不仅是一个可行的选择,另外当消费者拥有较长时间的汽车使用权时,它也有助于预测新型汽车销售的趋势和走向,因为顾客拥有更长的延长贷款的期限且有更高的可靠性。与20世纪90年代和21世纪初不同,租赁车辆有各种各样的再营销渠道,这有助于保持价值作为供应使其从地面经销商到一个在线销售平台,并最终实现物理拍卖。 此外,租赁供应有助于饲料不断增长的特许经销商对二手车的需求以及消费者对制造商认证的二手车的需求。

(图17)

然而,尽管有很多的好处,租赁仍然存在风险。使用较低价格意味着在未来保留价值有可能会下降,通过业务扩展,残余价值也会面临同样的情况。更复杂的是,折旧率会快速下降。结合贷款条款来看,2010年的平均63个月增加到67个月以上,将增加消费者积累的公平时间。这将影响消费者满足新车上的预付款要求贷款和租赁的能力。负值逐渐增加股权在J.D.电力PIN数据中已经明显。新车辆交易的百分比a贸易收益超过贸易收益实际现金价值已从过去的年度增长到29%,之前的百分比是27%(负资产股份占24%在2012年)。考虑到这些要点,重要的决定必须关于租赁渗透,补助和剩余价值规划向前迈进。的最终做出的选择将

剩余内容已隐藏,支付完成后下载完整资料

资料编号:[138692],资料为PDF文档或Word文档,PDF文档可免费转换为Word