移动支付对商业银行的影响研究毕业论文

2020-02-15 19:37:56

摘 要

随着移动互联网的深入发展,移动支付逐渐渗透到人们生活的各个方面,移动支付以它独有的灵活性、安全性、及时性等优点迅速占领我国支付市场,对商业银行造成了不小的冲击。基于上述背景,研究移动支付对商业银行的影响并给出合理的建议显得尤为重要。

首先,本文介绍了我国移动支付的基本概况;然后从积极和消极两方面考虑了移动支付对商业银行的影响;接着选取了八家商业银行作为研究对象,通过建立固定效应模型,得到移动支付对商业银行盈利能力存在较小负面影响的结论;最后结合理论分析和实证分析,根据商业银行已有的应对措施,对商业银行未来的经营与发展提出合理的建议,主要包括:大力发展非利息收入业务;加强银行支付产品创新,注重提升用户体验;完善多方资金交易机制;以“适农性”为导向,布局农村移动支付业务;借助金融科技实现B端升级。

关键词:移动支付;商业银行;金融科技

Abstract

With the in-depth development of mobile Internet, mobile payment has gradually penetrated into all aspects of people's lives. Mobile payment has quickly occupied China's payment market with its unique flexibility, security and timeliness, which has caused a lot of trouble for commercial banks. Shock. Based on the above background, it is particularly important to study the impact of mobile payments on commercial banks and give reasonable advice.

Firstly, this paper introduces the basic situation of mobile payment in China; then considers the impact of mobile payment on commercial banks from both positive and negative aspects; then selects eight commercial banks as research objects, and obtains mobile payment pairs by establishing a fixed effect model. The conclusion that the profitability of commercial banks has a small negative impact; finally, combined with theoretical analysis and empirical analysis, according to the existing countermeasures of commercial banks, it provides reasonable suggestions for the future operation and development of commercial banks, including: vigorously develop non-interest income Business; strengthen bank payment product innovation, focus on improving user experience; improve multi-party fund trading mechanism; use rural agriculture to pay for rural mobile payment business; use financial technology to achieve B-side upgrade.

Key Words:mobile payment;commercial Bank;financial technology

目 录

摘 要 I

Abstract II

第1章 绪论 1

1.1 选题背景、意义 1

1.1.1 研究背景 1

1.1.2 研究意义 1

1.2 文献综述 1

1.2.1 国外研究现状 1

1.2.2 国内研究现状 2

第2章 移动支付的理论及发展 4

2.1 移动支付的基本内涵及特征 4

2.1.1 基本内涵 4

2.1.2 特征 4

2.2 移动支付的发展模式 4

2.2.1 移动运营商占主导地位的模式 5

2.2.2 银行等金融机构占主导地位的模式 5

2.2.3 第三方支付平台占主导地位的模式 5

2.3 我国移动支付的发展规模 5

2.4 目前我国移动支付存在的问题 7

2.4.1 移动支付存在洗钱犯罪风险 7

2.4.2 农村地区移动支付问题凸显 7

2.4.3 移动支付B端有待开发 8

第3章 移动支付对我国商业银行影响的定性分析 9

3.1 积极影响 9

3.1.1 优化业务形态、丰富产品种类 9

3.1.2 降低运行成本 10

3.1.3 增强银行风险控制能力 10

3.2 消极影响 10

3.2.1 合作模式受损、资金托管不再 10

3.2.2 冲击传统存贷款业务 11

3.2.3 流失年轻客户 11

3.2.4 挤占银行商户业务 13

第4章 移动支付对我国商业银行影响的实证分析 14

4.1 数据来源和变量选取 14

4.1.1 数据来源 14

4.1.2 变量选取 14

4.1.3 模型构建 15

4.2 变量的描述性统计 15

4.3 相关性分析 15

4.4 多元回归分析 16

4.4.1 结果输出 16

4.4.2 结果分析 18

第5章 总结与建议 20

5.1 商业银行已采取的应对措施 20

5.2 对商业银行的建议 20

5.2.1 大力发展非利息收入业务 21

5.2.2 加强银行支付产品创新,注重提升用户体验 21

5.2.3 完善多方资金交易机制 21

5.2.4 以“适农性”为导向,布局农村移动支付业务 22

5.2.5 借助金融科技实现B端升级 22

参考文献 23

致 谢 24

第1章 绪论

1.1 选题背景、意义

1.1.1 研究背景

十多年来,在互联网技术的推动下,我国货币支付体系发生了日新月异的变化,扫码支付、指纹支付、声波支付等先进的支付方式使用的频率逐渐超过现金支付等传统方式。移动支付以它独有的灵活性、安全性、及时性等优点迅速占领我国市场,其爆发式的增长也表明我国的支付体系迎来了新时代:

中国支付清算协会在2018年发布了支付清算行业运行报告,对2017年我国商业银行和非银行支付机构在移动支付方面进行了总结和比较:商业银行共处理375多亿笔移动支付业务,增长46.06%;金额达202万亿多元,增长28.8%;非银行支付机构共处理2390多亿笔移动支付业务,增长146.53%,金额达105万亿多元,增长106.06%;非银行支付机构处理的业务中,互联网支付业务比重逐年下降,移动支付业务比重逐年上升,2017年分别为26.9%和73.1%。

由以上数据获悉,2017年非银行支付机构处理的移动支付业务笔数和金额的增速都远超于银行业金融机构,银行独占资金支付的局面已经不复存在,非银行支付机构主要是指第三方支付机构,其迅速崛起极大地影响了传统商业银行的业务,对商业银行造成的冲击不容小觑。面对移动支付日益普及的局面,商业银行是给予积极有力的回应,还是联合第三方合作共赢,成为当前面临的重要抉择。

1.1.2 研究意义

本文将移动支付、商业银行作为主要研究对象。近几年来移动支付潜移默化地影响着人们的消费习惯和消费行为,尤其是以支付宝、财付通为代表的平台通过构建强大多元的生活应用场景,将移动支付充分运用到人们的消费中去,降低了用户使用现金的频率,增强了用户粘性,传统商业银行在这方面劣势较为明显。以上现象成为研究的热点,但现有文献大多是从互联网金融或者是第三方支付的角度出发,探讨其对商业银行的影响,或者是直接研究商业银行移动支付业务的发展状况,目前专门研究移动支付对传统商业银行影响的文献并不多。本文的研究意义是通过确定现阶段代表移动支付发展状况的数据指标和确定代表商业银行盈利能力的指标,对两者之间的关系进行实证分析,根据分析的结果结合理论分析,为商业银行的可持续性稳健经营提出合理有效的措施。

1.2 文献综述

1.2.1 国外研究现状

(1)关于移动支付方面的研究

Jan Ondrus和Yves Pigneur(2007)[1]以瑞士移动支付市场的案例为主要研究对象,发现其移动支付市场上的多个主体和多个标准影响着移动支付的使用频率。Niina Mallat(2007)[2]通过问卷调查的形式,发现溢价、复杂性、缺乏临界值、感知风险等要素阻碍了移动支付方式被消费者使用,这使得移动支付为实际发展服务有了理论基础。Ondrus,J.,Lyytinen,K.(2011)[3]阐述了移动支付生态链中各个主体起到的作用,对比了不同主导者下的运营模式,分析了每种模式的优劣和未来发展的前景,评估了各个部分之间的相互影响。

(2)移动支付和商业银行关系的研究

Aakanksha Gaur,Jan Ondrus(2012)[4]阐述了银行在整个移动支付产业链中具有举足轻重的作用,提出了银行在产业链中取得压倒性优势的想法。Matthias K(2014)[5]指出对于零售为主要业务的商业银行来说,移动支付对这类银行中间业务的影响较小。但是,对于以投资为主要业务的商业银行来说,经营中间业务面临的风险较大。

1.2.2 国内研究现状

(1)关于移动支付方面的研究

路运锋(2010)[6]提出第三方移动支付平台存在信息不对称导致的逆向选择和道德风险,认为相关部门应当完善信息披露、统一监管标准。吴晓光、陈捷(2011)[7]主要分析了非银行支付平台的竞争优势、劣势和盈利的必要条件,认为非银行支付机构想要取得突破性的进展,应当找准自身定位、准确判断未来趋势,具备创新精神。巴曙松、杨彪(2012)[8]认为我国的移动支付体系不如欧美国家的体系成熟,在监管主体、立法层次等方面仍有待改善。鲁小兰、王鹏程(2015)[9]指出目前我国移动支付在监管机制、支付安全和商业模式三方面仍然存在问题,并结合国外的产业发展经验提出了针对性的建议。刘越、徐超、张榆新(2017)[10]认为我国支付牌照放开、政策的支持是移动支付发展的重要内因,认为移动支付前景广阔,但也存在挑战,应当寻求发展和规范的平衡点,着力解决安全隐患。王强等(2018)[11]系统地分类并比较了我国移动支付服务提供商,通过问卷调查和数据分析,发现了移动支付的明显特征。

(2)移动支付和商业银行关系的研究

苗苗和李晴雯(2012)[12]通过建立博弈模型,探讨我国支付市场的主导者是移动运营商还是金融机构,将第三方支付看作极具挑战性的对手。任曙明(2013)[13]提出移动支付目前是我国金融体系必不可少的部分,在分析市场特征的基础上,为银行的发展提供参考。孙东升、任荣荣(2016)[14]分析了移动金融的特征和对商业银行的冲击,认为商业银行可将跨界经营作为突破口寻求利润的增长点。高寒、李长银和赵婧(2017)[15]分析比较了支付宝、财付通和云闪付在用户黏性、运营模式、盈利能力等方面的异同,归纳出移动支付领域的竞争态势,认为商业银行应当从发展业务向构造生活场景实现转变,应当着重考虑客户的体验感受。梁燕子(2017)[16]指出第三方移动支付体系对不同规模的商业银行的影响不同,应当通过分类引导促进商业银行的经营与发展。饶明杰(2017)[17]提出移动支付技术为商业银行拓展移动支付业务带来机遇但也面临外部环境的调整,运用SWOT分析法,提出了一系列合理可行的建议。当前学者的研究大多从定性的角度分析移动支付对商业银行的影响,且负面影响居多,并且大多从互联网金融的角度出发,或者局限于第三方移动支付的角度,少有综合考虑包括银行业金融机构和移动运营商在内的移动支付市场。所以本文综合考虑目前我国支付市场上存在的主体,从定性和定量的角度客观分析移动支付给商业银行带来的积极影响和消极影响,旨在提出合理有效的建议。

第2章 移动支付的理论及发展

2.1 移动支付的基本内涵及特征

2.1.1 基本内涵

移动支付,从技术层面上来讲,是指用户通过移动终端设备使用支付平台,同时借助运营商提供的通信网络,向银行等金融机构传达资金交付指令,产生支付信息,从而生成实际的支付行为。通俗地理解就是消费者使用手机购买一系列服务或者产品,当下或未来一段时间内能够获得,采用线上结算,不使用现金也不刷卡的过程。

2.1.2 特征

移动支付操作方便快截。现阶段,大部分移动支付平台通过绑定银行卡、信用卡,在购买服务或产品时只需按照提示操作,划去银行卡里的资金即可,免去了找零的不便,杜绝假钞现象发生,低廉高效,充分节约了买卖双方的时间;而且指纹识别、声音识别、人脸识别等人工智能方法广泛应用于识别客户身份、执行交易指令等环节,这使得支付更加简单,也有助于提升用户使用感。

移动支付具有高度渗透性和融合性。移动支付平台能和各个行业紧密结合,为用户打造强大多元的生活应用场景,这也是移动支付生态链的核心竞争力。无论线上还是线下,餐饮、娱乐、住宿、出行、医疗、票务等行业,移动支付都能较好地参与其中,例如全民外卖、共享单车、淘票票、挂号预约等。

移动支付具有金融化的趋势。移动支付在具备消费功能的基础上开拓了理财功能,通过提供活期定期理财、基金、股票等相关服务,挖掘客户潜在的理财意识,从而大大增强用户的黏性。

移动支付具备大数据化和精准营销的特点。传统支付从付完款的那一刻起,用户和商家的联系便终止了。而移动支付恰恰相反,支付完成的同时客户和商家的联系才开始建立,商家借助于移动支付平台接触到大量客户,将支付平台当作重要的“营销渠道”,将自身的活动信息传递给用户,达到吸引客户消费的目的。除此以外,企业还能借助支付行业丰富的生活场景和庞大的流量优势,利用大数据分析用户的消费行为、消费心理,将用户进行分类,然后进行精准营销。

2.2 移动支付的发展模式

一般情况下,用户实现一次移动支付需要商户提供产品或者服务,用户使用一部能联网的移动终端并借助移动支付平台、需要移动运营商提供网络服务以及银行或非银行支付机构提供线上支付服务。从上述支付流程不难看出,完成一次移动支付涉及移动运营商、银行或非银行支付机构、银行支付平台或第三方支付平台等,这决定了移动支付以不同主体占主导地位的发展模式。

2.2.1 移动运营商占主导地位的模式

我国的运营商是最早具有发展移动支付意识的企业。中国电信推出“翼支付”手机APP;中国联通通过“沃支付”形式将用户的电话号码和电子钱包进行关联支付;中国移动和银联合资成立的联动优势科技公司推出“手机钱包”业务。但由于知名度不够、功能不全、支付额度受限等多种弊端暴露出来,移动运营商主导的支付模式已经逐渐被市场淘汰。

2.2.2 银行等金融机构占主导地位的模式

银行等金融机构没有像运营商一样很早发现移动支付的契机,在移动支付席卷我国支付市场时,各大商业银行也终于察觉到了危机,携手中国银联推出银联云闪付,也开始重点建设并推广自家的手机银行。在这种模式的主导下,移动运营商仅通过网络服务传递信息,不涉及资金参与,消费者和商家之间的资金往来直接通过划拨银行账户来实现。

2.2.3 第三方支付平台占主导地位的模式

第三方支付平台目前在我国移动支付市场上占据了较大份额。第三方支付平台作为中间机构,将消费者、商户、移动运营商、各大银行聚集到一起。在消费者与商户发生资金往来时,消费者将资金从平台绑定的银行卡或者是在第三方平台开立的个人账户转出,然后由第三方支付平台暂收,待消费者下达最后的付款指令后,资金通过第三方平台进入到商户的银行卡或者商户的第三方平台账户。整个过程中银行提供金融服务,第三方平台充当中介的角色,移动运营商提供网络服务、收取通信费用。

2.3 我国移动支付的发展规模

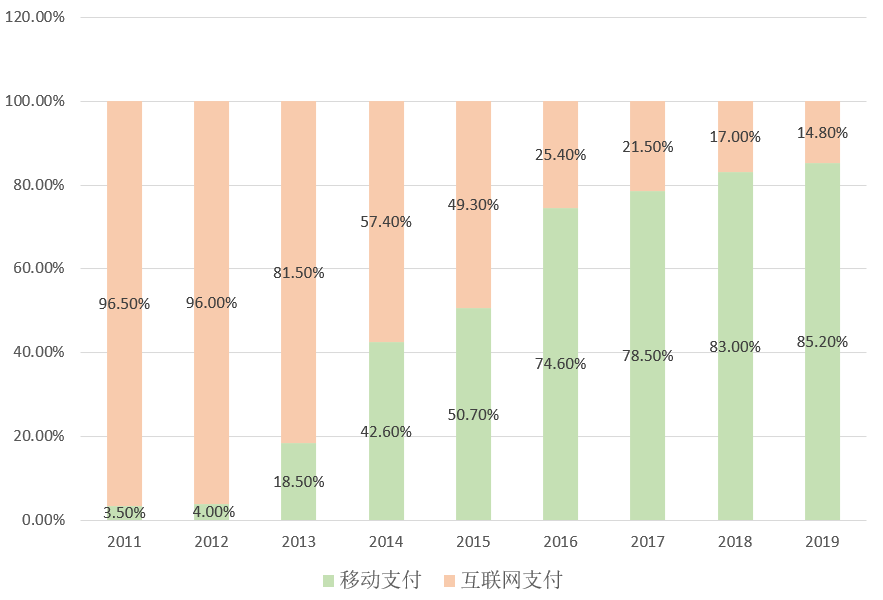

艾瑞咨询发布的研究报告显示,2013年起我国手机端APP月度使用时长日益增长,目前已经超过PC端、Pad端的使用时长,且占比最高,用户长时间使用手机端APP对移动支付的渗透率起到了一定的促进作用,这从图2.1可以看出;截至2018年上半年,我国移动支付用户规模约为8.9亿人,已经形成了较大规模的基础用户群。

图2.1 PC端网页、手机端APP、Pad端APP月度使用市场情况

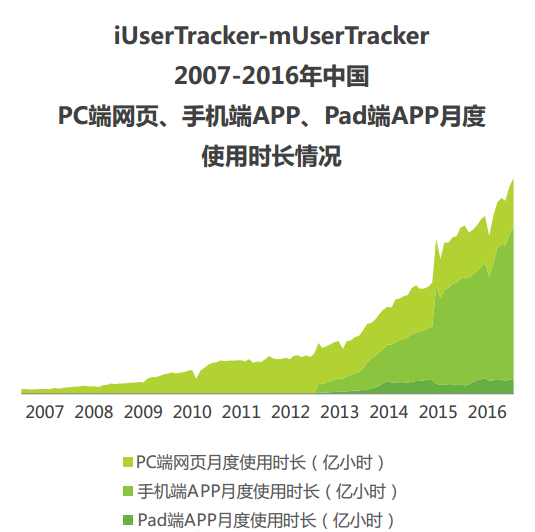

从图2.2互联网支付和移动支付规模占比可知,2011-2013年,互联网支付行业高速发展,移动支付处于萌芽的阶段。中间两年两者相持不下,现今移动支付已经占据主要地位,将对用户的生活轨迹进行更广阔的覆盖。