货币政策是否助长了房地产泡沫?——基于爱尔兰的研究外文翻译资料

2022-11-15 16:36:00

英语原文共 22 页,剩余内容已隐藏,支付完成后下载完整资料

货币政策是否助长了房地产泡沫?——基于爱尔兰的研究

辛迪·穆恩斯,凯文·海林克斯

比利时Brussel,Warmoesberg,经济与商业系,Ku Leuven校区,邮编:261000

摘要

本文提供了欧元在最近爱尔兰金融经济危机发生中的作用的经验证据。通过使用泰勒规则,我们衡量了欧洲央行对爱尔兰经济一刀切的政策利率的恰当性。一项反事实分析表明,爱尔兰的利率应该平均高出6.5%。使用BVAR和多变量住房模型,我们提供了计量经济学证据,证明在另一种主权货币政策下,在房地产泡沫破灭之前,平均房价会下降25-30%。此外,它还表明,为满足成员国的需要而制定的货币政策可以防止房价大幅上涨。

1、引言

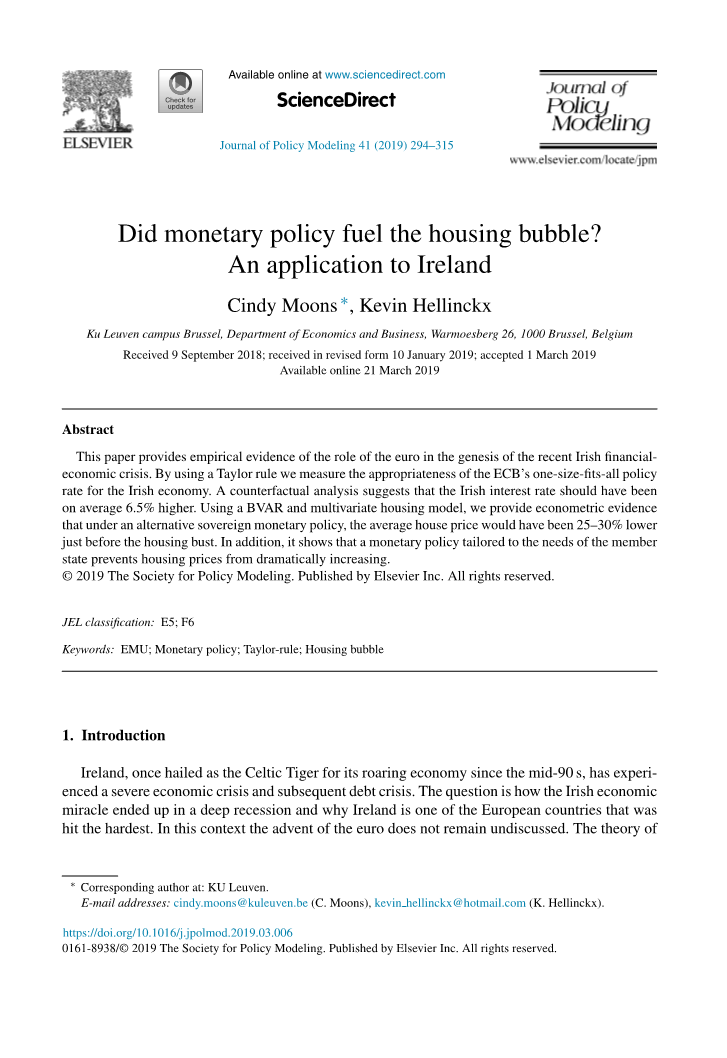

图1:飞利浦曲线欧洲国家(1997-2008)

来源:欧盟统计局(2013年)和经合组织(2013年)

爱尔兰自上世纪90年代中期以来一直被誉为凯尔特之虎,其经济蓬勃发展,经历了严重的经济危机和随后的债务危机。问题是,爱尔兰的经济奇迹是如何在深度衰退中结束的,以及为什么爱尔兰是遭受最严重打击的欧洲国家之一。在这种情况下,欧元的出现并不是没有争议的。

理论最优货币区(Mundell,1961)表明了欧元成员国的一个重要后果,即将主权货币政策委托给一个共同的中央银行。欧元区成员国必须接受欧洲中央银行(ECB)的一刀切政策,该政策只考虑欧元区范围内的条件。但是,当一个货币联盟内国家之间的经济绩效发生显著差异时,共同货币的成本,例如沃尔特斯效应,可能会非常高。不同的欧元国家很可能更喜欢不同的利率。Moons和van Poeck(2008)根据泰勒规范性规则表明,欧洲央行的货币政策显然不适合所有欧元区成员国的需要。这种不适当的政策利率可能导致国内宏观经济失衡。总体而言,通胀、经济增长和竞争力方面的异质性是欧洲央行面临的主要挑战,因为欧洲央行必须对整个欧元区实施政策(De Grauwe,2012年;Krugmanamp;Obstfeld,2009年;Wyplosz,2006年)。即使在像美国这样的货币区,价格分散也是不可避免的,但当这些地区差异显著并随着时间的推移而持续时,价格分散就变得至关重要。因此,货币政策可以产生不对称的实际效应,甚至可以通过著名的沃尔特斯批评加强国家宏观经济失衡。名义利率过低会导致实际利率下降,从而进一步刺激国内需求,并引发额外的顺周期通胀压力,例如可能引发房地产泡沫和相关错位。相反,较低的通胀率的国家会出现意想不到的逆周期影响。(Busetti、Forni、Harvey和Vendetti,2007年;Fendel和Frenkel,2009年)。

下图讨论了欧元区内部的异质性程度,重点是爱尔兰。首先要考虑的是通货膨胀率。图1显示了飞利浦曲线,清楚地表明1997年至2008年间爱尔兰、西班牙、葡萄牙和希腊等周边国家的平均通胀率持续高于欧元平均水平。相反,德国、芬兰、奥地利、法国和比利时则形成了低通胀国家的集群(Busetti等人,2007年)。从1997年到2008年,爱尔兰的实际GDP增长率持续高于德国和欧洲货币联盟2%到3%。实际GDP的累积增长与累积通胀率之间的相关性为0.54,这表明除了结构性因素外,周期性或国家需求因素在解释欧元区内的通胀差异方面发挥了作用(Lane,2006年)。经济周期显然不同步,尤其是在将爱尔兰与核心国家进行比较时。此外,爱尔兰是第一个在2008年第一季度受到危机的冲击的国家,一年后欧元区整体受到冲击。这再次说明了欧洲商业周期的不同步。

296 C.Moons,K.Hellinckx/政策建模杂志41(2019)294–315

图2:实际房价的变化和增长名义信贷占国内生产总值的百分比。

来源:经合组织(2013a)和世界银行(2013)。

尽管存在差异,欧洲央行还是相对成功地将总通胀率保持在接近2%的水平。特别是在2000年至2004年间,爱尔兰的通货膨胀率大幅上升,约为欧元区平均水平的4%,是欧元区平均水平的两倍。对此最重要的解释是实际利率很低。然而,汇率波动的风险敞口,即欧元兑美元和英镑的贬值,可以解释不同通胀率的重要部分。鉴于爱尔兰经济的高度开放性以及欧洲货币联盟内部贸易在所有欧元国家中所占比例最小的事实(Honohanamp;Lane,2003年),欧元在欧洲货币联盟最初几年的疲软,使得出口更便宜,进口更贵,这在一定程度上可以解释爱尔兰通胀率高于欧元平均值。

本文进一步分析的关键是国内信贷和房价增长的不同趋势。图2表明,国内银行业提供的名义信贷年平均增长率与实际房价年变化呈正相关,为0.58。令人惊讶的是,爱尔兰和西班牙经历了信贷和房价的最大增长,并且受到了最近危机的最严重的打击(De Grauwe,2010年)。此外,值得注意的是,欧元区各国实际房价的年变化也存在显著差异。

鉴于上述情况,欧洲央行的货币政策不太可能适应爱尔兰小经济体的需求。因此,许多作者,如De Grauwe(2010年)、Honohan(2010年)和Taylor(2009年),假设是EMU成员资格导致了非常低、不适当的爱尔兰利率,且这是爱尔兰信贷、消费和房地产繁荣以及随后的破产的主要原因。然而,这种观点缺乏全面而明确的经济计量学证据,证明货币政策利率对爱尔兰房地产价格和相关宏观经济失衡的确切作用和影响。Taylor(2007年);Taylor,2009年通过描述性数据显示,欧洲国家的住房繁荣程度最大,其中短期利率与标准泰勒规则的偏差最大 。

2.规范泰勒规则、估计和反事实

为了评估哪种货币条件适合爱尔兰经济,我们需要一个能够根据经验描述欧洲央行如何实施货币政策的基准。因此,我们提出了一个前瞻性的政策反应函数。(克拉里达,加利,和高特勒,1998年和2000年)。

|

|

(1) |

上式中,i表示当前利率,是一个常量,并分别表示通货膨胀率(p)和产出缺口(y)的长期权重。E代表理性期望值运算符,以政策制定者可获得的所有相关信息为条件()。指数t n和t k代表展望的周期数。因此,代表t n时间点的年化通胀率。其观点是,中央银行使用其真正拥有的信息来确定其利率,即预测通胀和产出缺口,而不是纯粹的过去或现在的通胀和产出数据。其次,货币传导机制存在一个时间延迟,表明制造商必须预测(fourcansamp;Vranceanu2004Gerdesmeieramp;Roffia,2003年)。此外,表示平滑参数或权重因子,其值介于0和1之间。它的大小表示中央银行对经济状况变化的反应速度。参数越大,反应越缓慢。

中央银行倾向于进行部分调整有几个原因。首先,避免显著和离散的利率波动降低了金融市场的冲击反应风险。其次,它意味着透明度和一致性,通过影响市场对短期利率未来路径的预期来加强货币政策的有效性,从而影响长期利率(Castelnuovo,2007;Cecchti,2000;Woodford,1999)。第三,决策者在决策时对经济状况没有充分的信息。利率变动对实体经济的精确影响和时机也存在不确定性。所有这些论据都证明了一种渐进、谨慎的反应是合理的,这使得决策者有时间评估或重新导向政策行动(Cechtti,2000年;Orphanides,2003年)。

最后,如果将未观察到的变量替换为实际实现的变量,我们得到一个可估计的前瞻性规范:

|

|

(2) |

为了估计泰勒法则,我们使用了1994年至2012年期间短期利率、通货膨胀率和产出缺口的季度数据。自欧洲货币联盟于1999年正式启动以来,先前的数据与假设的欧元区有关。然而,这种方法允许我们扩大样本范围,提高估计的可靠性。此外,由于必须满足马斯特里赫特标准,欧元国家的货币政策已经保持一致。此外,各国中央银行已经通过欧洲协调其政策。

货币研究所成立于1994年,是旨在顺利过渡到中央银行的综合系统(EMI,1997年)。因此,这种经验方法并不罕见(Gerdesmeieramp;Roffia,2003年;Gerlachamp;Schnabel,2000年)。

对于短期利率,我们使用从欧洲央行数据库中检索到的eonia,并从月度频率转换为季度频率。为了衡量通货膨胀,根据欧洲央行对价格稳定性的定量定义,我们对欧元区和爱尔兰的总体消费价格(HICP)采用统一指数。数据是事后发布的,没有季节性调整,从欧盟统计局和欧洲央行数据库中检索。月数据按平均值换算成季度数据。作为产出差距的代表,我们使用经合组织的数据。产出缺口是以实际GDP和估计潜在GDP之间的百分比差来衡量的。7

由于豪斯曼规范试验(见表1)表明利率是由通货膨胀和产出缺口内在决定的,因此用广义矩法估算反应函数。GMM嵌套了许多常见的估计量,它的优点是能够解释内生性偏差和非球面误差,因此不需要关于误差项精确分布的信息。所需要的就是正交性条件成立,变量是平稳的(Gerdesmeieramp;Roffia,2003;Florens、Jondeau和Le Bihan,2004)。根据文献资料,采用Newey和West方法选择了GMM加权矩阵。这提供了在存在异方差和未知形式的自相关时一致的结果。唯一的缺点是,当使用大量仪器时,GMM在小样本中表现不佳(Gerdesmeier8amp;Rofia,2003年;Belkeamp;Polleit,2007年;Florens等人,2004年)。因此,我们将使用与2SLS检查相同的工具集作为稳健性检查,。交叉检查结果使我们能够评估结果对所选估计技术的敏感性。

图3:实际Eonia和Eonia由欧洲央行泰勒规则(数据拟合)建模。

在模型选择之后,遵循Fourc Ans和Vranceanu(2004年)、Castro(2008年)、Gerdesmeier和Rofia(2003年),我们继续采用前瞻性规范,即n=2和k=1。表1总结了利率反应函数的估计结果和主要的统计检验。参数alfa、beta和gamma、系数或长期权重由以下公式推导得出:为参数回归输出。用于估计泰勒方程(2)的函数是一个常数,Eonia滞后于两个和四个季度以及同期或实际的HICP和输出间隙。仪器的选择符合Gorter、Jacobs和De Haan(2008年)以及Gerlach和Schnabel(2000年)的要求。有关详细的回归输出,请参阅补充资料中的附录B。J检验证实了所选工具的有效性和正确性。此外,对Stock和Yogo(2002)的测试表明,这些工具相对强大,使评估结果可靠。为了对结果进行交叉检查,我们还使用同一组函数,通过2sls估算了相同的方程式。结果见表1。需要注意的是,用于同方差的Pesaran-Taylor检验和用于一阶序列相关的Godfrey-Lm检验揭示了残差的非球面性质。因此,GMM将提供更准确的估计,并通过较小的标准误差加以确认。尽管如此,我们得出的结论是,二阶段最小二乘法的结果与GMM的结果一致,这表明GMM估计是稳健有效的。最后,在参数稳定性方面进行了残差的Cusum检验。由于临界线外没有移动,参数随时间变化相对稳定(见补充材料附录C。

从结果来看,第一个发现是,在99%的置信水平下,所有GMM系数都具有统计显著性。平滑参数()相对较高,符合大多数经验文献。此外,通货膨胀系数()和输出差距()具备具有预期的标志和一些先前的调差结果(Castro,2008;Fourc Ansamp;Vranceanu,2007;Gerdesmeieramp;Rofia,2005;Gotter等人,2008)。

图4:爱尔兰泰勒利率(1994-2012)的实际短期利率。

参数beta;表明,如果通货膨胀率增加1%,其他条件不变下,欧洲央行(ECB)将利率平均提高2.09%。此外,欧洲央行似乎也将经济活动纳入考虑范围,因为如果产出缺口上升1%,Eonia平均增长1.14%。平滑参数等于0.90,这意味着欧洲央行只能逐渐将利率调整到所需水平。在一个季度内,中央银行只执行目标利率变动的10%。.最后,联合Wald检验,评估联合限制(beta;=1.5;Y=0.5)在通货膨胀系数和产出缺口上,表明ECB的估计参数与Taylor(1993)提出的值有显著差异。因此,研究结果提供了明确的证据,表明欧洲央行在理论上采取了一种合理的背风政策。

图3绘制了Eonia和估计泰勒汇率,表明估计泰勒规则能够很好地跟踪实际货币政策。它证实了泰勒框架是分析欧洲央行行为的一种很好的方法。

使用欧洲央行的估计泰勒规则,我们可以评估货币政策在多大程度上适合爱尔兰经济的需要。以估计模型和系数为起点,以爱尔兰通胀和产出缺口数据代替欧元平均数据,在爱尔兰能够实施主权货币政策的假设下,我们可以确定一个替代利率路径。结果如图4所示。正如人们所看到的,如果欧洲央行在制定政策时考虑到爱尔兰的条件,那么实际的短期利率和泰勒规则规定的爱尔兰利率之间存在着巨大的差异。1999年至2006年的平均差距为6.72%。这一时期与爱尔兰房价快速上涨同时出现,越来越偏离其基本价值,这绝非巧合。

这些发现通过另一种方法得到了证实,因为将表2中给出的爱尔兰泰勒利率的估算系数与欧洲央行的估算系数进行比较得出了相同的结论。表2报告了爱尔兰泰勒规则的GMM估计结果。

由2sls结果补充作为一个稳健性检查。在这种情况下,与欧洲央行的估计值相比,2sls和gmm的结果差异很大,这一事实可

剩余内容已隐藏,支付完成后下载完整资料

资料编号:[17652],资料为PDF文档或Word文档,PDF文档可免费转换为Word