试论财务风险防范下的企业战略预算管理优化毕业论文

2020-02-15 10:44:50

摘 要

全面预算作为企业内部管理控制的一项工具,对有效控制企业财务风险,实现企业目标具有重要的意义。本文以财务风险及战略预算管理理论为基础,分析探究了财务风险与战略预算管理之间的关系,针对传统预算管理在规避财务风险方面的不足,从财务风险防范的角度提出若干战略预算管理优化的措施。

研究发现:在传统预算管理中,预算目标的短视性、目标不明确与信息不对称、预算反馈不及时以及预算考评指标的局限性都会引发企业的各项财务风险,为此需要对战略预算管理进行优化,具体措施包括:建立分权自主的预算管理文化;根据企业不同的发展阶段并借助平衡积分卡确定战略预算目标;采用以企业价值最大化为起点、上下结合式的滚动预算编制方法;明确预算执行中的责任且加强实时控制;根据企业的经营战略、行业特征以及生命周期来选择预算考评的指标等。

关键词:财务风险;预算管理;战略预算管理

Abstract

As a tool of enterprise internal management control, comprehensive budget is of great significance to effectively control enterprise financial risks and achieve enterprise objectives. Based on the theory of financial risk and strategic budget management, this paper analyses and explores the relationship between financial risk and strategic budget management. In view of the shortcomings of traditional budget management in avoiding financial risk, this paper puts forward some measures to optimize strategic budget management from the perspective of financial risk prevention.

It is found that in traditional budget management, the shortsightedness of budget objectives, ambiguity and information asymmetry, inadequate budget feedback and the limitations of budget evaluation indicators all lead to various financial risks of enterprises. Therefore, it is necessary to optimize strategic budget management. Specific measures include: establishing a decentralized and autonomous budget management culture; and according to different stages of development of enterprises. And with the help of the Balanced Scorecard to determine the strategic budget objectives; the use of enterprise value maximization as the starting point, the combination of top and bottom rolling budget preparation method; clear responsibility in budget implementation and strengthen real-time control; according to the business strategy, industry characteristics and life cycle of enterprises to select budget evaluation indicators.

Key Words:Financial risk; Budget management; Strategic budget management

目 录

第1章 绪论 2

1.1 背景及意义 2

1.1.1 研究的背景 2

1.1.2 研究的意义 2

1.2 国内外研究现状 2

1.2.1 国外研究现状 2

1.2.2 国内研究现状 3

1.3研究内容与研究方法 3

1.3.1研究内容 3

1.3.2研究方法 4

第2章 财务风险与战略预算管理基本理论 6

2.1财务风险 6

2.1.1财务风险的含义 6

2.1.2财务风险的成因 6

2.1.3财务风险的分类 7

2.2战略预算管理 8

2.2.1战略预算管理的概念 8

2.2.2战略预算管理的特征 8

2.2.3战略预算管理体系 9

2.3财务风险与战略预算管理的内在联系 10

第3章 传统预算管理下的财务风险分析 12

3.1预算目标短视性下的投资风险 12

3.2预算目标不明确与信息不对称引发筹资风险 12

3.3预算反馈不及时导致资金回收风险 13

3.4考评指标的局限性带来收益分配风险 13

第4章 财务风险防范下的战略预算管理优化 15

4.1建立分权自主的预算管理文化 15

4.2战略预算目标优化 16

4.2.1 根据企业不同的发展阶段确定目标定位 16

4.2.2 借助平衡计分卡细分预算目标 16

4.3战略预算编制程序与方法的优化 17

4.3.1 以企业价值最大化为编制起点 17

4.3.2滚动预算编制的信息化 18

4.3.3 实现上下结合式预算编制 18

4.4战略预算执行过程的优化 19

4.4.1 明确执行中预算管理组织责任层次 19

4.4.2 整合预算管理与业务流程 19

4.4.3 加强对预算执行过程的实时控制 19

4.5战略预算绩效考评的优化 20

第5章 研究结论与展望 22

5.1研究结论 22

5.2研究不足 22

5.3研究展望 22

参考文献 23

致 谢 24

第1章 绪论

1.1 背景及意义

1.1.1 研究的背景

随着经济全球化速度的加快,世界各国的经济联系日益紧密,在复杂多变的经济环境中,没有任何一个国家可以独善其身,一旦金融危机爆发,即可席卷全球;近年来,我国经济体制改革逐渐进入深水区,国内的企业经营战略、组织机构、管理模式和体系都在发生改变,企业间的竞争也愈演愈烈。在世界经济一体化的宏观背景下,企业面临更大的财务风险企业内部管理人员风险意识不足、资产管理水平不高等问题下,也都潜藏着财务风险。

1.1.2 研究的意义

在企业资源的配置过程中,预算管理可以预测企业可能遇到的风险,并采取提前预防的方法规避财务风险,当前预算管理已经成为企业进行风险防范的重要手段。企业在新的经济环境下,预算管理应与企业的战略建立紧密的联系,才能对企业的内部、外部环境做出更好的反应,以此来防范财务风险。

1.2 国内外研究现状

1.2.1 国外研究现状

上世纪八九十年代,随着经济全球化以及信息技术的发展,企业间的竞争呈现白热化的状态,市场的环境也由卖方市场转变为买方市场。为了避免在预算的过程中短期行为的发生而引发的财务风险,预算管理逐渐与战略管理相结合。

对于企业战略发生变化时预算管理的作用,Abenethy和Brownell(2004)认为预算是管理者用作协调和沟通战略重点的工具,并认为组织为了适应变化的环境而采取交互预算是一种战略需要,考察了公司预算、战略与业绩的联系,得出如果组织的预算管理与战略需要相匹配,不仅可以减轻战略变革过程中带来的破坏性风险,还对业绩有正面积极的影响[1]。

Bunce、Fraser和Woodcock(1995)在对作业成本法应用于产品核算以及战略管理与预算管理的联系进行研究后,认为随着经济环境的改变,企业的战略在不断地发生变化,在面对外部竞争与内部结构的风险时,传统的预算管理无法达到基本的风险防范功能,但更好地编制预算或研发更高级的独立的预算编制系统无法解决这个问题,只有将预算的关键目标融入具有业务流程导向的先进企业管理系统中,集企业战略、预算与管理为一体,对企业的管理系统和文化进行改变,才可以应对全新的、不稳定的市场风险与机遇[2]。

Wim.A.Vander Steve(2001)使用问卷调查的形式,对153个经营单位的主要管理者进行了探访,来检测预算行为的各种环境变量,经过分析得出,发展战略不同的企业会选择不同的预算管理模式,例如竞争性战略的企业可能会采取更加宽松的预算控制,因为在竞争的过程中会出现较合作过程中更多的不确定因素,而预算松弛可以在不确定的环境中使企业灵活应对。因此不同的企业应该根据所选择的战略采取合理的预算管理模式[3]。

1.2.2 国内研究现状

有效的战略预算管理可以对企业的财务风险进行防范,薛绯(2013)提出如何从战略预算目标、编制、执行、环节、过程、考评以及环境这七个方面优化战略预算管理系统,使其有效地防范财务风险。由于战略是可以动态调整的,不同公司的战略预算管理重点、编制方法、监控措施、预算考评都大有不同。要使战略预算管理在财务风险防范中发挥有效作用,则必须要根据考评情况进行改进,才不会使战略预算管理流于形式[4]。

张继德(2015)提出,要对集团企业财务风险管理的架构进行重建,这是因为传统的管理流程与方法对财务风险的防范并不是有效的,只有通过综合的方法对其进行治理才能积极有效地控制企业面临的财务风险[5]。

曾华华(2014)认为企业面临的财务风险会严重影响企业的生存和发展,企业的财务风险是由于财务管理中的观念落后、实行财务管理的机制不完善、战略预算管理的工作人员素质不高、企业没有完善的内部监控造成的,因此企业需要优化财务风险防范下的战略预算管理[6]。吴淑艳(2016)从生命周期的角度对企业的财务风险管理进行分析,企业经营战略的确定与其所处阶段有着紧密的联系,因此应对财务风险时,也应当针对其所处的生命周期的不同阶段采用相对应的的管理方式[7]。

综上所述,我国学者对防范财务风险下的战略预算管理也进行了很多深入、有效的研究,但是在实际经营活动中却并没有得到充分的应用、实施。

1.3研究内容与研究方法

1.3.1研究内容

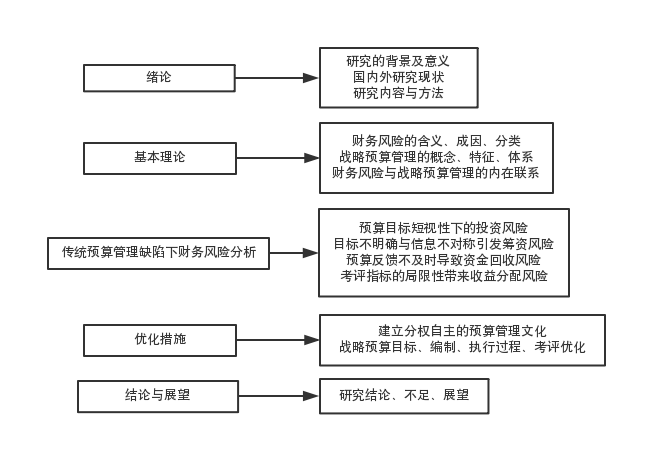

通过对财务风险、战略预算管理的研究,本人分析了我国目前财务风险防范下战略预算管理中存在的问题,并提出一系列措施对其进行优化。本文的内容框架如下:

导论部分对本文的背景和意义进行了说明,并对国内外财务风险防范下的战略预算管理的研究情况进行总结分析,指出了本文的研究内容和研究方法。第二部分就财务风险与战略预算管理的理论知识进行介绍,并指出战略预算在财务风险防范中的作用;第三部分为分析了传统预算管理的不足及其潜藏的财务风险;第四部分根据现状分析提出了战略预算管理应如何对环境、目标、编制程序与方法、执行过程以及绩效考评进行优化,以此来防范财务风险;最后一章总结了文章的内容,指出研究中的不足,并对未来的研究方向进行了展望。

图 1.1 研究内容

1.3.2研究方法

本文拟运用文献研究法、描述性研究法、定性分析法三种研究方法。

文献研究法

通过网络资源和图书馆专业的图书、数字资源获取资料,阅读大量国内外优秀文献资料及理论研究成果,形成对研究对象的一般印象,全面、正确地了解和掌握相关信息并进行整合,为论文的撰写提供资料。

描述性研究法

将已有的现象、规律和理论通过自己的理解和验证,给予叙述并解释出来。用符合目标的方法提问,表明缺点,说明现象,介绍经验。

定性分析法

运用归纳演绎等方法,对研究对象进行抽象概括与综合分析,对其实质进行研究。将所得到的各种材料进行汇总后,运用思维对其进行加工,从而取其精华、对其最本质的内容以及内在规律进行认识。

第2章 财务风险与战略预算管理基本理论

2.1财务风险

2.1.1财务风险的含义

人类社会早期对风险的研究并不多,直至1825年英国发生世界上第一场经济危机,以及随后爆发的世界性经济危机,理论界开始对风险投入大量的研究。最早从经济学角度界定风险的是Haynes,他在《风险:一项经济因素》(1895)一书中指出,风险意味可能产生损失或损害[8]。作为风险的一种,财务风险具有风险的基本特征,但由于它的范围为与财务活动相关,则又有其特殊的表现形式。无论是内部系统或是外部环境中的不确定性引发的风险具有客观性,人类无法回避或消除财务风险。

由于风险发生的概率无法准确计算,只能通过科学的方法进行测试、估计,且财务活动本身就具有连续、复杂的特性,因此财务风险具有不确定性。但财务风险事件的发生具有规律性,根据实践的经验,使用各种技术手段对其进行识别与管理,在事先加以防范,便能将一定程度上控制财务风险,即财务风险的可控制性。

财务风险并不仅仅来自企业财务活动本身,企业自身生产技术、产品营销等方面问题或国家政策的变动甚至是自然灾害都会影响到财务活动。本文将财务风险定义为:由于企业内外部因素以及财务活动本身的的不确定性,企业收益与预期不符而造成的损失。

2.1.2财务风险的成因

企业的财务风险涉及企业资本流动的各种细节,因此,企业必须分析风险产生的原因,并加以防范。企业财务活动受企业的外部环境与内部管理的影响,可将财务风险的形成原因分为内、外部因素。

(1)财务风险的外部因素

财务风险的外部因素主要包括自然环境的不确定性会对经济活动产生影响,自然灾害或气候反常等不可抗力都有可给企业带来无法挽回的毁损;国内外政治法律环境的变化,会给企业已经制定好的规章制度以及战略目标带来冲击,甚至原本合法合规的企业活动在新的法律标准下会受到干预或者不被允许;世界经济环境不稳定以及波动,通货膨胀、就业形势的变化以及货币政策的变化和信息的不对称性,也会对进入国际市场的企业造成影响。

(2)财务风险的内部因素

财务风险的内部因素中企业内部的结构与制度可能导致财务风险。在现代企业制度下,由于所有者和经营者的利益出发点不同,代理关系下产生的道德风险极可能带来财务风险;企业高层管理人员以及财务管理工作人员的业务水平高低以及道德观念的差异可能导致决策的风险;生命周期不同阶段的企业所面临的财务风险也不同,例如处于发展初期的经营活动与投资需要增加筹资活动,大额举债,企业市场占有率较小,通常会出现投入大于收入,财务风险较大,而成熟期的企业发展时间较长,企业资本雄厚,产品的市场占有率与销路都非常可观,早期投资也产生了收益,因此即使依然面临财务风险,但也有强大的抵御能力;没有预见性地筹资、投资,盲目扩张导致资金缺口过大,资金链断裂导致企业无法继续运营等都与财务风险控制与防范的漏洞有关,因此许多企业现已设立财务风险管理机构,防范企业财务风险。

2.1.3财务风险的分类

由于企业的财务活动由资金的筹集、资金的投放、日常生产经营活动和资金的分配活动组成,因此,本文将企业的财务风险分为以下四类:

(1)筹资风险

在进行筹资活动时,筹资的外部环境及管理者的决策会对筹资的方式、规模大小甚至是时机产生重要的影响,环境的劣势和决策的失误都可能导致筹资风险的产生,企业筹资的渠道主要来自所有者投资和外部借入资金,因此又可以细分为企业内部筹资风险与银行贷款、融资租赁、债券及商业信用等筹资风险。

(2)投资风险

投由于企业投资的未来收益存在不确定性,在投资中收益可能低于预期甚至影响到本金,进而影响到企业的盈利水平和偿债能力。投资风险一部分来自长期投资,另一部分则是来自短期投资。主要影响因素有货币的时间价值、资金成本、现金流量以及企业的流动资产结构以及投资政策的制定,市场的走向变动使价格发生变动也是影响因素之一。

(3)资金回收风险

企业产品销售的实现过程中,资金需要经过两个转化,即从成品到结算再到货币的过程,成品资金转化为结算资金对应的是存货风险,主要是由于销售过程的不顺利导致存货长期积压,在这期间其存货发生减值的风险;而企业销售部门为了增加销售量,会采取信用手段赊销产品,与之而来的坏账损失可能性增大,即产生应收账款风险。

(4)收益分配风险

由于外界环境的影响或选择了不恰当的会计方法,出现会计当期成本少计而收益多计,这就是收益的确认风险。而不考虑公司实际,盲目给予投资者高额的回报,会造成公司内部的保留盈余不足,公司后续的生产经营活动会受到影响,但对投资者分配的利润过少,则使其投资积极性降低,影响公司的声誉,从而带来风险。

2.2战略预算管理

2.2.1战略预算管理的概念

将企业的预算管理与战略结合起来,从战略的高度出发,对企业未来的活动进行预测与规划,这就是企业的战略预算管理。

实现企业价值最大化是战略预算管理的目标,它要求企业在进行预算时要关注财务指标,也需要运用不同的技术方法关注企业的非财务指标,将市场与内部、结果与过程的评价相结合,正确对企业运行过程中的活动进行评价分析,在此过程中,以企业的战略为指导,使企业能够及时调整并适应变化中的市场环境,保持企业的竞争力和持续发展的能力,以确保企业的战略优势。

2.2.2战略预算管理的特征

(1)长期性。战略预算管理的终极目标是企业的战略目标,因此战略预算并不是局限于年度的预算管理,执行的行动也将跨越多个年度,战略预算管理不仅会影响当期的经营,对未来的若干年也将产生影响。